Впервые Олимпиада проводится с привлечением независимой организации.

Новости - Научные статьи

Влияние денежно-кредитной политики государства на развитие экономики КР

Влияние денежно-кредитной политики государства на развитие экономики Кыргызской Республики

Атабаев Нурлан Узгенович,

декан факультета экономики и управления в

Международном Университете Ататюрк Алатоо

В постсоветских странах уже более двадцати лет идет процесс перехода от плановой экономики к рыночной. Его результаты в научной литературе оцениваются далеко не однозначно. Многие страны, в том числе Кыргызская Республика, испытывают ряд серьёзных проблем, к которым относятся: спад производства, падение доходов населения, высокая инфляция. Инфляция стала важнейшей проблемой для Кыргызской Республики в переходный период. Управлять инфляционным процессом в переходной экономике оказалось чрезвычайно трудно. Несмотря на многообразие причин инфляции, одним из важнейших условий ее преодоления является регулирование денежной массы в обращении. Центральный банк регулирует предложение денег в экономике и совместно с правительством разрабатывает и проводит единую государственную денежно–кредитную политику. Эффективность деятельности НБКР в значительной мере зависит от его статуса и координации проводимых мероприятий с политикой правительства.

Хотя денежно–кредитная политика играет важную роль в стабилизации и развитии экономики в переходный период, тем не менее, закономерности развития денежно–кредитной политики постсоциалистических стран пока изучены недостаточно. Поэтому тема настоящей диссертационной работы представляется весьма актуальной. Обоснование стратегической и промежуточной целей денежно–кредитной политики в экономическом росте и развитии, выявление эффективности использования инструментов денежно–кредитной политики для стабилизации цен в экономике и создание благоприятных условий для трансформации временно свободных денег в реальную экономику, – все эти вопросы требуют глубокого анализа и активизации научных исследований.

Традиционно, денежно-кредитная политика определяется, как важнейшее направление экономической политики государства, и представляется совокупностью подготовленных центральным банком совместно с правительством страны организационных мер в области денежных и кредитных отношений. Объектами регулирования служат спрос и предложение денег, которые изменяются в результате действий, совершаемых соответствующими властными структурами, частными банками и небанковскими финансовыми институтами. Эти меры обеспечивают воздействие денежно-кредитной сферы на воспроизводственный процесс при решении важнейших стратегических задач регулирования экономического роста, повышения эффективности производства, обеспечения занятости населения и стабильности внешнеэкономических связей.

Осуществляя регулирование массы денег в обращении, Центральный банк отслеживает и контролирует денежные агрегаты, изменяя их объем, структуру в общей массе денег и в денежном обороте.

В течение многолетнего периода реформ в странах СНГ продолжается полемика о том, сколько нужно денег, чтобы экономика развивалась нормально. Приверженцы мягкой денежной политики утверждают, что денег нужно больше, аргументируя тем, что чем больше денег в экономике, тем больше оборотных средств у предприятий, больше вложения инвесторов и выше спрос потребителей. На этом положении основан быстрый рост производства и улучшение уровня жизни людей. При этом экономисты опираются на точку зрения Дж. Кейнса на расширение совокупного спроса, как важного инструмента подъема экономики страны. Выход из финансовых трудностей они связывают с необходимостью печатания большего количества денег.

В то же время, наоборот, требование сжать денежную массу выдвигают сторонники жесткой денежной политики (монетаристы); по их мнению, мягкая денежная политика влечет за собой повышение инфляции, разорительной для населения и экономики в целом, однако, благодатной для богатых, которые становятся еще богаче.

Государственное регулирование экономикой страны направлено на достижение макроэкономического равновесия при оптимальных для данной страны темпах экономического роста. Денежно-кредитная политика представляется одной из составляющих подсистемы государственной экономической политики, поэтому высшая цель государственной денежно-кредитной политики заключается в обеспечении стабильного экономического роста, что совпадает со стратегической целью государства. Анализ структуры денежной массы в Кыргызской Республике показал преобладание денег вне банков, удельный вес которых за последние 5 лет варьирует от 75% до 80%. Этот фактор создает основу для увеличения теневого сектора и приводит к снижению уровня предложения денег банковской системой. Кроме того, проведенный анализ свидетельствует о том, что только 1/5 часть денежного оборота регулируется Национальным банком инструментами денежно-кредитной политики, что характеризует слабость проводимой денежно-кредитной политики.

Кыргызская Республика с высоким уровнем инфляции пережила адаптационный период перехода к рыночной экономике с 1993 по 1999-гг. В этот период времени была характерна обратная зависимость между темпами роста денежного предложения и коэффициентом монетизации в условиях высокой инфляции. Если происходит увеличение предложения денег и при этом оно не подкрепляется соответствующим ростом объемов производства, то их покупательная способность снижается, побуждая экономических субъектов совершать их быстрый обмен на товары, надежную иностранную валюту или иные активы, которые способны сохранять свою реальную стоимость. И чем больше усиливается инфляция спроса, тем активнее стремление от них избавиться, что в свою очередь ускоряет их обращение. Коэффициент же монетизации представляется величиной, которая обратно пропорциональна скорости обращения денег. Поэтому, если скорость повышается, то коэффициент снижается. Практика показывает, что резкое падение уровня монетизации наблюдается в тех странах, где происходит значительный всплеск предложения денег и имеет место высокий уровень инфляции. И бесполезными оказываются попытки некоторых стран восполнить денежный дефицит, обусловленный инфляцией, ускорением эмиссии.

Из-за высокого уровня инфляции в 1993-1999-гг. Национальный банк Кыргызской Республики проводил достаточно жесткую рестрикционную денежно-кредитную политику, которая начала реализовываться с 2000 г. и позволила стране выйти из высоко инфляционной спирали.

Выбор эффективной концепции денежно-кредитной политики в Кыргызской Республике весьма затруднен. Это связано с тем, что, с одной стороны, в стране существует сильнейшая инерция навязанных представлений о действии инфляционных факторов на эффективность проведения политики денежной рестрикции, а с другой стороны − экономике Кыргызской Республики необходимы инвестиции в реальный сектор, следовательно, необходимо проводить политику кредитной экспансии.

В концепции эффективной денежно-кредитной политики важна приоритетность целей. Неэффективность монетарных целей, а также то, что уровень инфляции в Кыргызской Республике определяется в основном немонетарными факторами, ставит по-новому вопрос об изменении промежуточных целей денежно-кредитной политики. Исследование показало, что связь между стратегической целевой переменной и выбранным монетарным агрегатом - слаба, и поэтому, монетарный агрегат неправильно сигнализирует о состоянии монетарной политики. Другая проблема, с которой сталкивается НБКР при достижении своих целей, заключается в большом временном лаге между моментом использования инструментов денежно-кредитной политики и моментом их воздействия на уровень цен или другие экономические показатели. Более того, связь между инструментами денежно-кредитной политики и ее основными целями может быть достаточно сложной в связи с влиянием многих дополнительных факторов.

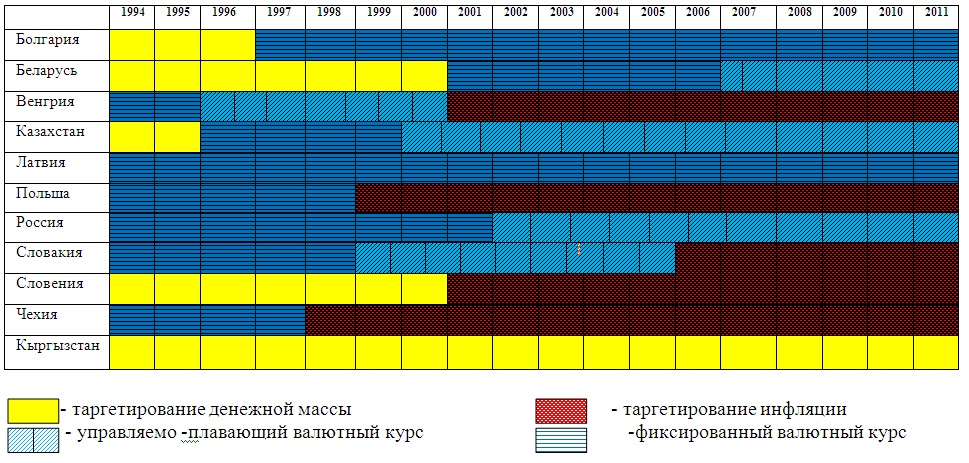

Исследование годовых отчетов НБКР показало, что в большой степени инфляция в Кыргызской Республике вызвана немонетарными факторами. Если это так, то почему в промежуточных целях используются монетарные методы? В этом отношении политика НБКР остается очень консервативной и видно, что в течение 20 лет он не менял ни разу цели денежно-кредитной политики, тогда как другие страны СНГ в связи с изменением процессов глобализации, финансовой интеграции в мировой экономике всегда подстраивали цели денежной кредитной политики меняющимся условиям, что видно из следующего рисунка 1.

Рис.1. Сравнительный анализ эволюции инструментов денежно-кредитной политики в странах бывшего социалистического лагеря

Кроме этого раскрыта роль эффективности инструментов денежно-кредитной политики НБКР в развитии экономики Кыргызской Республики и выявлено, что на сегодняшний период наиболее эффективными инструментами являются операции на открытом рынке и валютные интервенции.

В условиях переходной экономики, денежно-кредитная политика носит многоцелевой характер и предполагает использование промежуточного режима. Для этой цели НБКР использует 4 основные инструмента ДКП: рефинансирование банков, операции на открытом рынке, операции на валютном рынке и учетную ставку. Рассмотрим степень эффективности основных инструментов денежно-кредитной политики НБКР за период с 2003 по 2011-гг.

Как видно из представленных аналитических данных, в 2003-2004 гг. основным инструментом ДКП являлось рефинансирование банков, степень влияния которых достигала 47,4% и 70,2% соответственно, что является инструментом прямого воздействия НБКР на денежную массу в обращении. Но в последние 5 лет данный инструмент потерял свою значимость, поскольку возросло влияние рыночных инструментов ДКП – это операции на открытом рынке и на валютном рынке, уровень которых вырос в 2011 году до 57,6 и 34,8% соответственно.

В разные годы степень влияния инструментов ДКП была различной, но тенденция роста эффективности рыночных инструментов регулирования денежной массой возрастает. Так, с 2007 по 2010 г. сохранялся высокий уровень ликвидности в банковской системе за счет активного притока иностранной валюты. Этот фактор оказал существенное влияние на объем и структуру операций НБКР. Для того, чтобы разорвать невыгодную для НБКР связь денежного и валютного рынков, была проведена стерилизация избыточной ликвидности, что стало основной причиной превышения предложения долларов США над спросом на внутреннем валютном рынке и расходов правительства. Уже в 2007 г., операции на валютном рынке сократились на 17%, а на открытом рынке, напротив, увеличились на 13% за счет увеличения продаж нот НБКР на 16%. Причиной этому послужило усиление инфляционных процессов в июле 2007 году. В этой связи, НБКР принял меры для постепенного наращивания объемов продажи нот с целью их последующего использования для снижения избыточной ликвидности.

На протяжении 2008 года, денежно-кредитная политика НБКР была направлена на сдерживание инфляции, обеспечение условий противодействия влиянию затянувшегося мирового экономического и финансового кризиса и содействие долгосрочному экономическому росту. Операции по стерилизации высокого уровня избыточной ликвидности банковской системы НБКР осуществлял, в основном, с помощью эмиссии нот. За счет увеличения объемов выпуска нот НБКР, их доля возросла на 29%, увеличились на 12% и операции на открытом рынке. Еще одним инструментом изъятия избыточной ликвидности послужили обратные РЕПО – операции, доля которых на валютном рынке сократилась на 10% в 2011 году по сравнению с 2007 годом. Активно использовались и СВОП-операции, однако, их удельный вес упал на 15%. Таким образом, высокая ликвидность банковской системы способствовала значительному снижению спроса коммерческих банков на кредитные ресурсы НБКР.

В период 2009-2011 гг., политика НБКР была нацелена на сдерживание влияния монетарных факторов на инфляционные процессы путем обеспечения оптимального темпа роста денежного предложения. Для регулирования ликвидности банковской системы по-прежнему привлекались ноты НБКР, что способствовало увеличению доли операций на открытом и на валютном рынке. Например: в 2009 г., изъятие избыточной ликвидности НБКР проводил посредством обратных репо-операций.

Политические факторы, обусловленные апрельскими событиями 2010 года, существенно повлияли на политику НБКР. Риски возникновения системного кризиса в банковской сфере и глубокой стагнации при умеренных темпах инфляции вынудили НБКР в первые месяцы после апреля 2010 г. направить свои действия на обеспечение стабильности финансово-банковской системы и экономического роста страны в целом. Операции на открытом рынке, являясь наиболее часто используемым инструментом, понизились на 24%. Объяснить это можно двукратным снижением общего объема эмиссии нот НБКР. Еженедельная эмиссия нот была сокращена для того, чтобы не допустить кризиса ликвидности банков и стимулировать экономический рост в условиях макроэкономической и политической нестабильности.

Несмотря на значительные колебания сомовой ликвидности, в некоторых банках поднялся спрос на кредиты «овернайт». Одновременно, увеличился объем рефинансирования коммерческих банков на 9%, а обязательные резервные требования снизились до 8%. Внутренний валютный рынок характеризовался подъемом курса доллара США. Основная причина роста американской валюты – это высокий спрос на нее коммерческих банков, обусловленный обслуживанием импортных контрактов клиентов, (например, оплата импорта ГСМ). Возросший дисбаланс между преобладавшим спросом и предложением американского доллара на межбанковском валютном рынке был обусловлен также сезонными колебаниями. Учитывая этот фактор на внутреннем валютном рынке, НБКР во избежание резких колебаний обменного курса, поднял объем продаж инвалюты. Так, в структуре операций НБКР на долю валютных интервенций пришлось 48%, рост которых составил 18% в 2011 г. по отношению к уровню 2009 года.

Следовательно, из всех инструментов денежно-кредитной политики наиболее результативными и влияющими на объем денежной массы являются операции на открытом рынке и валютном рынке.

Анализ эффективности денежно–кредитной политики НБКР в условиях перехода к рыночной экономике на основе эконометрического и корреляционного анализа исследованы тенденции взаимосвязи между денежной массой и инфляцией в Кыргызской Республике, монетарной базы в проведении денежно-кредитной политики и оценена эффективность используемых инструментов денежно–кредитной политики.

Определены основные тенденции денежно-кредитной политики, проводимой НБКР и выявлен относительный вклад Национального банка и коммерческих банков на прирост денежной массы М2.

Динамику денежной массы определяют два компонента: 1) прирост, обусловленный динамикой денежной базы; 2) прирост, полученный вследствие мультипликативного эффекта расширения денежного предложения коммерческими банками. Таким образом, можно определить вклад и Национального банка, и коммерческих банков в объем денежного предложения. Количественно его оценивают с помощью формулы, полученной путем дифференцирования формулы расчета денежного агрегата М2: ∆M2 = m•∆MB + MB•∆m, где MB – денежная база; m – денежный мультипликатор.

Аналитические данные, представленные в таблице 2, подтверждают динамику годового прироста сомовой денежной массы, то есть денежного предложения в период с 2003-2011 гг. за счет изменения денежной базы и денежного мультипликатора. А также удельный вес каждого компонента прироста денежной массы, определяющий вклад в наращивание денежной массы и Национального банка и системы коммерческих банков. Этот анализ демонстрирует, что вклад коммерческих банков в предложении ДМ очень незначителен, а в 2004-2005 и 2008-2009 гг. даже отрицательный. Это свидетельствует о том, что в приросте денежной массы участвует только НБКР за счет эмиссии резервных денег.

Из данных таблицы 2 также видно, что в пределах рассматриваемого периода ежегодные приросты денежного предложения были в основном обусловлены интенсивным расширением денежной базы (в среднем, на 98% за указанный период), и в незначительной мере – повышением денежного мультипликатора (в среднем, на 2%). Этот факт наглядно иллюстрирует то, что реальное изменение денежной базы почти совпадает с тенденцией денежной массы, подтверждая тем самым практически полную зависимость изменения денежной массы от изменения объемов резервных денег в экономике.

Для эффективного проведения денежно-кредитной политики в стране, денежный мультипликатор должен быть больше 5, согласно показателю развитых стран. На сегодняшний день в Кыргызской Республике он составляет 1,1, что не достаточно для генерирования денежной массы и увеличения её предложения. Для того чтобы увеличить предложение денежной массы, необходимо обязать НБКР и коммерческие банки инициировать принятие закона о безналичных расчетах, что обеспечит рост мультипликатора, увеличение предложения денежной массы, снижение теневого сектора экономики, удешевление кредитных ресурсов и, в конечном итоге, обеспечит рост экономики страны.

Обоснована закономерность влияния трансмиссионных каналов на экономический рост с помощью эконометрического анализа векторной авторегрессии (VAR approach).

Возникшая глобализация, долларизация и неустойчивость обменного курса национальной валюты породили нестабильность спроса на деньги. Монетарные цели были упущены, в то же время инфляция оставалась нестабильной, а отрицательное сальдо платёжного баланса увеличивалось. В структуре денежно-кредитной политики в данный момент денежная масса используется как промежуточная цель, сигнализирующая о состоянии денежно-кредитной политики. И применяемое с 90-х гг. Национальным банком Кыргызской Республики (НБКР) денежное таргетирование уже утратило свое влияние на национальную экономику и инфляционные процессы. Кроме того, связи между целями денежно-кредитной политики и ключевыми экономическими переменными являются критическими.

Для того чтобы получить эффективные результаты в будущем, надо обеспечить и усилить трансмиссионные каналы монетарной политики. В нашем исследовании, дана оценка влияния потенциальных каналов трансмиссии денежно-кредитной политики на совокупный спрос и инфляцию в Кыргызской Республике. Трансмиссионный механизм денежно-кредитной политики по Кейнсу, определяется как механизм переменных, через который предложение денег влияет на такие экономические процессы, как инфляция и экономическая активность. А в монетаристской теории - механизм денежной трансмиссии отсутствует. Монетаристы изучают эффективность денежно-кредитной политики путем проверки тесноты связи между изменением денежного предложения и совокупных расходов. Исходя из этого, инфляционное таргетирование и таргетирование процентных ставок постепенно занимают место денежного таргетирования.

Анализ особенностей трансмиссионного механизма в национальной экономике имеет большое значение, так как на его основе разрабатываются экономические модели в сфере денежно-кредитной и валютной политики. В анализе нами используется «подход векторных авторегрессий (VAR approach)» для исследования механизма денежной трансмиссии и оценки импульсных функций отклика. Этот анализ был предложен Кристофером Симсом в 1970г.

Информационной базой нашего исследования послужили ежемесячные статистические данные НБКР с января 2003 г. по декабрь 2011 г. Все переменные взяты как эндогенные:

– gdp: реальный ВВП (базовый 2000 г.);

– cpi: индекс потребительских цен (ИПЦ);

– m2: денежный агрегат М2 (млн. сом.);

– er: номинальный курс сома к доллару США;

– irate: средневзвешенная процентная ставка коммерческих банков;

– credit: выданные кредиты коммерческими банками (млн. сом.).

Во избежание ложной регрессии были проверены ряды на не стационарность с помощью расширенного теста Дикки-Фуллера. Для повышения статистических характеристик, очищенных от сезонных и циклических составляющих, использовались логарифмы экономических показателей в качестве их переменных.

С помощью теста Грейнджера проверялась направленность причинно-следственных взаимосвязей. На основе проведенных предварительных исследований с помощью теста Акакии и Шварца определялась спецификация используемой модели, и выбиралось оптимальное число включаемых в нее лаговых переменных, которые равны 1 месяцу.

С помощью теста Грейнджера, причинно-следственные связи выявлены между М2-IRATE (М2-Процентнаяставка), CREDIT-GDP (Кредит-ВВП), ER-CPI (Обменный курс-ИПЦ), CREDIT-ER (Кредит-Обменный курс). Но многие переменные не имели причинно-следственной связи. Особенно статистические характеристики свидетельствуют, что влияние денежного шока на ВВП и на ИПЦ является статистически незначительным и показывают положительную реакцию ВВП и отрицательную реакцию ИПЦ на рост денежного агрегата М2. Причиной незначительного влияния денежного агрегата на макроэкономические показатели является высокая долларизация, так как широкомасштабное использование иностранных валют в экономике, как средство обмена и сбережения, ослабляет эффективность денежно-кредитной политики в стране. Долларизация ограничивает контролирование центральным банком денежных агрегатов и искажает связь между денежной массой и инфляцией, повышает зависимость реальной экономики и финансового сектора страны от валютного курса. Другой парадокс заключается в том, что отсутствует влияние денежного шока на кредиты. Причиной такого парадокса является то, что за исследуемой период в среднем 65% кредитов было выдано коммерческими банками в долларах. Анализ показал, что, несмотря на высокую долларизацию в стране, влияние денежного агрегата на процентную ставку и влияние кредитов на реальный ВВП являются статистически значимыми.

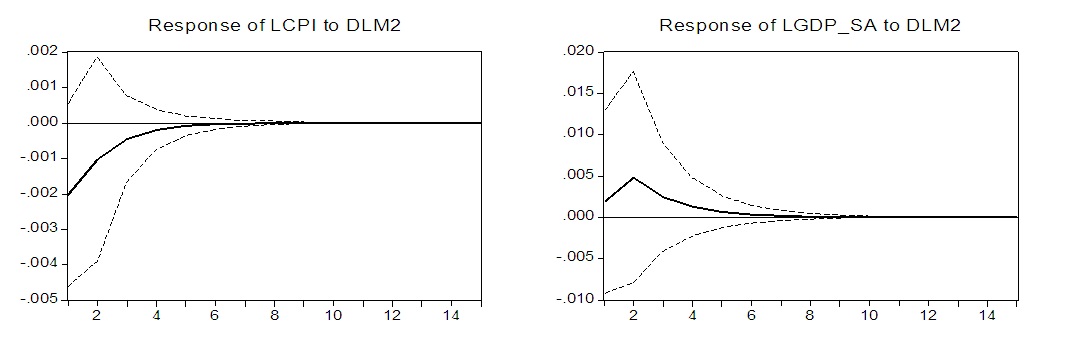

В соответствии с общепринятой методикой, при анализе импульсных функций отклика под шоком изменения переменной понималось ее одномоментное изменение, равное одному стандартному отклонению колебаний за весь период наблюдений. Как видно на графике 1, функция отклика показывает отрицательную реакцию ИПЦ на одномоментные денежные шоки, который показывает сильное влияние в первые два месяца, а на пятом месяце оно полностью исчезает. А реальный ВВП, наоборот, показывает положительную реакцию, на втором месяце были сильные влияния, но на шестом они исчезают.

График 1.Отклик ИПЦ график с лева и отклик ВВП график с права на изменение денежного предложения в КР.

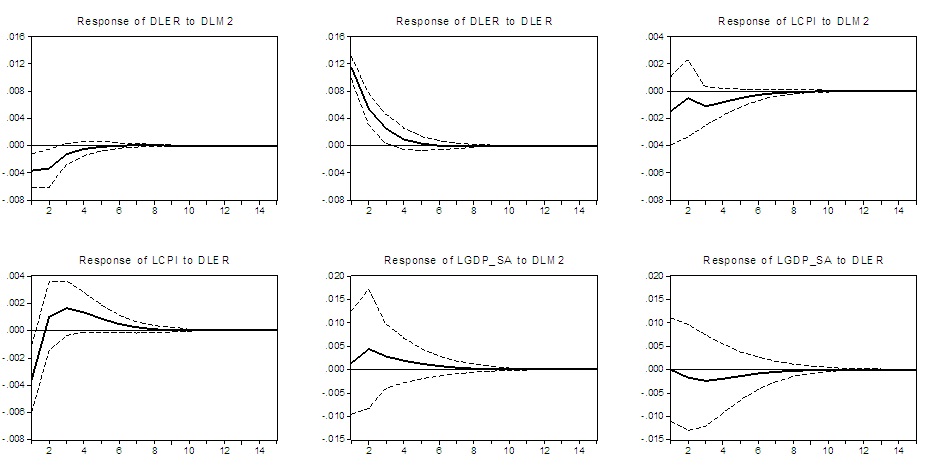

Проведенный на основе статистических данных в Кыргызстане эмпирический анализ подтвердил тесную связь между динамикой номинального обменного курса и инфляцией. Полученные на основе данной модели функции отклика указанных переменных на одномоментный шок свидетельствуют, что рост обменного курса доллара вызывает статистически значимое увеличение темпов роста потребительских цен, причем наибольший эффект наблюдается в первые три месяца, а на восьмом полностью исчезает. Но в первом месяце наблюдается негативная связь между обменным курсом и ИПЦ. Влияние обменного курса на реальный ВВП негативное (график 2).

Анализ разложения дисперсии показывает, что 9,6%-ное изменение индекса потребительских цен зависит от обменного курса, а 2,3%-ное –от денежного предложения.

Существует несколько причин в пользу того, чтобы обменный курс в Кыргызской Республике был одним из важных факторов влияния на инфляцию и совокупный спрос. Во-первых, эффект влияния обменного курса на инфляцию может быть из-за достаточно высокой доли импорта в ВВП, во-вторых, значительного количества наличной иностранной валюты в кредитном портфеле и влияния на совокупный спрос потоков денежных переводов из-за границы. Соответственно, любое укрепление и обесценение национальной валюты может привести к изменению благосостояния населения, сопровождающемуся влиянием на затраты и потребление. В-третьих, изменения в реальной обменной ставке влияют на международную конкуренцию экспорта и импорт-конкурирующих товаров.

График 2.Отклики ИПЦ и ВВП на изменение обменного курса.

Расчеты автора по данным НБКР Бюллетень 1/2012. – С .20.

Соответственно, интервенции на валютном рынке остаются одним из важных инструментов для НБКР.

Автором была составлена модель экономического роста с помощью кредитно-трансмиссионного канала денежно-кредитной политики НБКР. Регрессионным анализом выявлено, что увеличение на 1% кредитов коммерческих банков приводит к 0,38 % увеличению роста экономики.

Для эмпирической проверки гипотезы существования кредитного канала строились VAR-модели, содержащие эндогенные переменные.

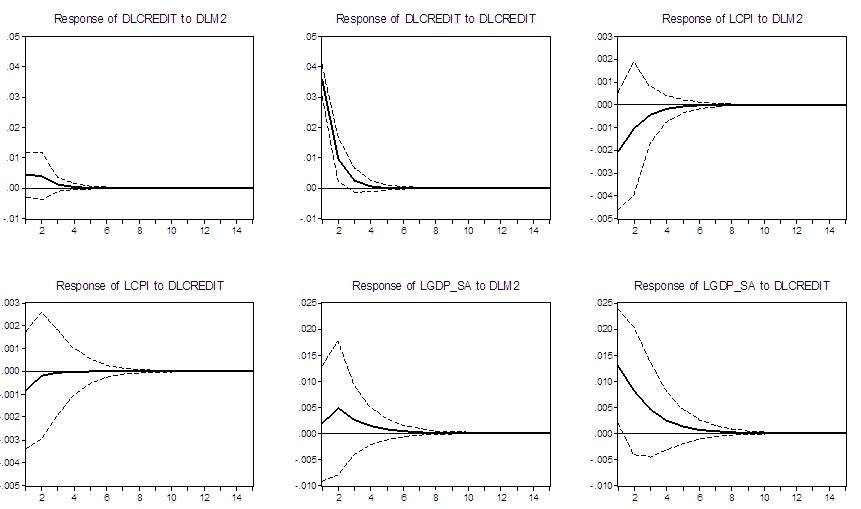

На графиках видно (график 3), что проведенный анализ позволил выявить в рамках кредитного канала статистически значимое влияние денежного предложения на изменение реального ВВП, который, впрочем, согласуется с результатами общего исследования влияния денежной массы на динамику производства.

Полученные результаты на основе этой модели функции отклика свидетельствуют, что выявленная статистическая связь между реальным ВВП и предложением денег опосредуется через кредитный канал. Исследование показало, что реальный ВВП положительно и значимо откликается с первого по шестой месяц, постепенно теряя влияние. Отсюда можно сделать вывод, что в Кыргызской Республике кредитный канал является эффективным каналом, в отличие от процентного канала, что указывает на повышение роли кредитного канала в механизме денежной трансмиссии. Анализ разложения дисперсии показывает, что кредитный канал на 2,5% зависит от денежного шока.

График 3.Отклики ИПЦ и ВВП на изменение процентной ставки

Несмотря на низкий уровень кредитования экономики Кыргызской Республики, разложение дисперсии показывает, что 6,7% реального ВВП зависит от кредитных шоков, как видно из табл. 4).

Модель функции отклика показывает статистически незначимую связь между индексом потребительских цен и каналом кредитования. Поэтому в денежно-кредитной политике, по нашему мнению, можно использовать кредитный канал для увеличения роста экономики страны. Но этот канал ограничивается в связи с низкой степенью зависимости экономических агентов от банковского финансирования. Существенные притоки переводов служат альтернативным источником финансирования для бизнеса и инвестиций в Кыргызской Республике, ограничивая развитие кредитного рынка. Кроме того, фирмы могут заменить банковские кредиты торговыми. В то же время Кыргызстан имеет огромную теневую экономику, неофициально высчитанную как не менее две трети от ВВП.

Этот неофициальный сектор основывается на наличных деньгах в транзакциях, делая канал банковского кредитования неэффективным (ограниченным).

LВВП_SA = 0.03393585604 + 0.3834204115*DLКРЕДИТ

Увеличение объема кредитов на 1% приводит к повышению реального ВВП на 0,3834%.

Таблица 4.– Кредитный канал разложения дисперсии в(%)

|

Разложения дисперсии DLКРЕДИТ: |

|||||

|

Периоды |

S.E. |

DLM2 |

DLКРЕДИТ |

LCPI |

LВВП_SA |

|

3 |

0.037637 |

2.599114 |

96.42528 |

0.932691 |

0.042916 |

|

6 |

0.037646 |

2.606114 |

96.30439 |

1.034956 |

0.054539 |

|

9 |

0.037646 |

2.606097 |

96.30324 |

1.035890 |

0.054769 |

|

12 |

0.037646 |

2.606096 |

96.30323 |

1.035896 |

0.054772 |

|

15 |

0.037646 |

2.606096 |

96.30323 |

1.035896 |

0.054773 |

|

Разложения дисперсии LИПЦ: |

|||||

|

Периоды |

S.E. |

DLM2 |

DLКРЕДИТ |

LИПЦ |

LВВП_SA |

|

3 |

0.037600 |

2.750957 |

0.369898 |

96.86696 |

0.012181 |

|

6 |

0.037629 |

2.754689 |

0.367589 |

96.86134 |

0.016386 |

|

9 |

0.037630 |

2.754739 |

0.367581 |

96.86110 |

0.016577 |

|

12 |

0.037630 |

2.754739 |

0.367581 |

96.86110 |

0.016582 |

|

15 |

0.037630 |

2.754739 |

0.367581 |

96.86110 |

0.016582 |

|

Последовательность Чолеского: DLM2 DLКРЕДИТ LИПЦ LВВП_SA |

|||||

Трансмиссионный канал банковского кредитования является более эффективным. Эффективность канала банковского кредитования обусловлена работоспособностью и влиянием на ВВП, о чем свидетельствуют результаты VAR-анализа. Эффективность была бы больше, если бы деятельность НБКР была направлена на увеличение объемов рефинансирования и снижение уровня ликвидности банковской системы. По нашему мнению, эффективность еще более возросла бы, если бы население интегрировалось в банковскую систему, используя банковское кредитование в качестве источника заёмных средств.

ОБЩИЕ ВЫВОДЫ И РЕКОМЕНДАЦИИ

На основании полученной оценки влияний денежно-кредитной политики государства на развитие экономики Кыргызской Республики мы пришли к следующему заключению:

1.Так как инфляция в КР обусловлена не денежными факторами, но борьба ведётся денежными методами, то это снижает рост экономики КР. Инфляцию можно сдерживать, в первую очередь, увеличением производства, но именно производству нехватка денег и создает наибольшие помехи. НБКР должен заботиться не просто о стабильности цен, а о стабильном росте экономики, так как при падающей непроизводительной экономике не может быть низкой инфляции. Финансирование роста – стратегическая компетенция НБКР. Отсюда, он должен обоснованно пересмотреть свою денежно-кредитную политику и проводить экспансионистскую стратегию предоставления доступных финансовых средств (кредитов) реальной экономике.

2.Трансмиссионный канал процентной ставки выявлен нами как неработоспособный канал денежно-кредитной политики НБКР. Национальный банк обладает крайне ограниченными возможностями по воздействию на кредитные процентные ставки коммерческих банков, а поведение хозяйствующих субъектов и экономических агентов определяется другими макроэкономическими показателями. Для повышения эффективности трансмиссионного канала процентных ставок необходимо: повысить взаимосвязанность инструментов денежно-кредитной политики Национального банка и процентных ставок коммерческих банков по кредитам за счёт увеличения объёмов рефинансирования в банковскую систему и активации учётной ставки, а также за счёт активизации операций на открытом рынке. Таким образом, необходимо содействовать развитию финансового рынка, что невозможно без создания банковской инфраструктуры.

3.Трансмиссионный канал валютного курса по результатам анализа выявлен работоспособным. Укрепление национальной валюты приводит к сдерживанию инфляции в стране. Тем не менее НБКР путем интервенций сдерживает инфляцию в первые два месяца, а затем инфляция возвращается на естественный уровень. Проведённый VAR-анализ показал, что политика регулирования курса доллара от резких колебаний сдерживала инфляцию в краткосрочном периоде. Таким образом НБКР поддерживал стабильность цен. К сожалению, трансмиссионный валютный канал оставался единственным каналом, который не влиял на рост экономики. Такая политика ориентирована на решение краткосрочных задач и не является целесообразной с точки зрения долгосрочного роста ВВП или увеличения благосостояния населения. Если другие трансмиссионные каналы денежно-кредитной политики НБКР станут работоспособными, это сделает на наш взгляд, политику Национального банка более гибкой и эффективной.

4.Трансмиссионный канал банковского кредитования является ограниченно работоспособным из-за ограниченного влияния НБКР на объем кредитов коммерческих банков. Вместе с тем банковские кредиты коммерческих банков оказывают влияние на совокупное потребительское и инвестиционное поведение экономических субъектов, которое приводит к росту ВВП в стране.

5.Проведенное исследование позволило оценить влияние денежно-кредитной политики на экономику Кыргызской Республики, а именно, оценить эффективность инструментов денежно-кредитной политики Центрального Банка Кыргызской Республики (НБКР) и механизма денежно-кредитной трансмиссии на современном этапе развития.

Атабаев Нурлан Узгенович,огромное спасибо за статью. основываясь на этой статье, я написал курсовую работу.